Trotz turbulenten Marktumfeldes – Continental blickt zuversichtlich auf das zweite Halbjahr

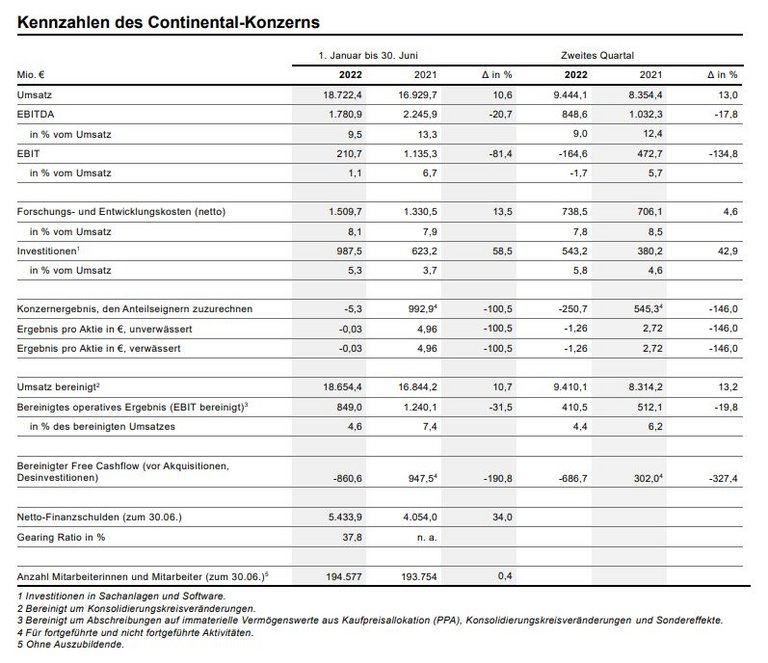

- Konzernumsatz 9,4 Milliarden Euro (Q2 2021: 8,4 Milliarden Euro, +13,0 Prozent)

- Bereinigtes EBIT 411 Millionen Euro (Q2 2021: 512 Millionen Euro, -19,8 Prozent)

- Bereinigte EBIT-Marge 4,4 Prozent (Q2 2021: 6,2 Prozent)

- Operatives Ergebnis -165 Millionen Euro (Q2 2021: 473 Millionen Euro, -134,8 Prozent)

- Nettoergebnis -251 Millionen Euro (Q2 2021: 545 Millionen Euro für fortgeführte und nicht fortgeführte Aktivitäten)

- Bereinigter Free Cashflow -687 Millionen Euro(Q2 2021: 302 Millionen Euro für fortgeführte und nicht fortgeführte Aktivitäten)

- Nikolai Setzer, CEO: „Wir verzeichnen wichtige Fortschritte bei der Entwicklung und Vermarktung unserer Technologien mit einem starken Auftragseingang im Automotivebereich. Das zeigt: Wir haben die richtige Strategie und Aufstellung“

- Katja Dürrfeld, CFO: „Der aktuelle Gegenwind ist orkanartig. Für das zweite Halbjahr sind wir hingegen zuversichtlich. Wir halten daher an unserem Ausblick für das laufende Geschäftsjahr fest“

- Hohes Auftragsvolumen von mehr als 6,0 Milliarden Euro im Unternehmensbereich Automotive

- Mehr als 300 Freigaben für Continental-Reifen in der Erstausrüstung von Elektrofahrzeugen

- ContiTech baut Industriegeschäft in Nordamerika und Schweden aus

Hannover, 9. August 2022. Continental blickt zuversichtlich auf das zweite Halbjahr und hält an ihrem Ausblick auf das laufende Geschäftsjahr fest. Wie erwartet hat das anhaltend turbulente Marktumfeld jedoch deutliche Spuren im zweiten Quartal 2022 hinterlassen. Insbesondere die geopolitischen Unsicherheiten infolge des Kriegs gegen die Ukraine, gestörte Lieferketten, massive Preissteigerungen für Rohmaterialien, Vorprodukte, Energie und Logistik, gepaart mit dem Mangel an Elektronikbauteilen und den Folgen der coronabedingten Lockdowns in China, haben das Ergebnis von Continental stark beeinflusst. Gleichzeitig hat das Technologieunternehmen einen hohen Auftragseingang im Unternehmensbereich Automotive in Höhe von mehr als 6,0 Milliarden Euro erzielt.

Der Konzernumsatz lag im abgelaufenen Quartal bei 9,4 Milliarden Euro (Q2 2021: 8,4 Milliarden Euro, +13,0 Prozent) und das bereinigte operative Ergebnis bei 411 Millionen Euro (Q2 2021: 512 Millionen Euro, -19,8 Prozent). Das entspricht einer bereinigten EBIT-Marge von 4,4 Prozent (Q2 2021: 6,2 Prozent).

„Das Marktumfeld war für die Automobilzulieferer im zweiten Quartal weiterhin extrem herausfordernd. Gleichzeitig verzeichnen wir wichtige Fortschritte bei der Entwicklung und Vermarktung unserer Technologien mit einem starken Auftragseingang im Automotivebereich. Das zeigt: Wir haben die richtige Strategie und Aufstellung. Das belegt auch unsere jüngste Mobilitätsstudie“, sagte Nikolai Setzer, Vorstandsvorsitzender von Continental, am Dienstag in Hannover.

Wie die im Juli 2022 veröffentlichte repräsentative Continental-Mobilitätsstudie belegt, spielen für die Mehrheit der befragten Menschen (in China, Deutschland, Frankreich, Japan, Norwegen, den USA) Vernetzung, Automatisierung und Nutzererlebnis bei der Anschaffung eines neuen Fahrzeugs eine entscheidende Rolle. Das Auto samt verbauter Technologie soll zudem intuitiv bedienbar, sicher und bezahlbar bleiben. Continental ist dafür in allen Unternehmensbereichen richtig aufgestellt – von Fahrzeugelektronik über Reifen bis hin zu veganen Oberflächenmaterialien.

Das bereinigte EBIT lag im abgelaufenen Quartal über dem berichteten EBIT in Höhe von -165 Millionen Euro. Dies ist im Wesentlichen auf buchhalterische Effekte von rund 370 Millionen Euro zurückzuführen, die infolge des gestiegenen Zinsniveaus im Unternehmensbereich Automotive zu berücksichtigen waren. Des Weiteren hat Continental im Zusammenhang mit der Geschäftstätigkeit in Russland aufgrund der zusätzlich verhängten Sanktionen Vermögenswerte in Höhe von rund 75 Millionen Euro wertberichtigt. Zudem entstanden im Unternehmensbereich ContiTech im zweiten Quartal 2022 Restrukturierungsaufwendungen in Höhe von 63 Millionen Euro, im Wesentlichen für das Geschäftsfeld Mobile Fluid Systems aufgrund der Ende Juni 2022 kommunizierten Transformation einiger Produktionsstandorte.

Diese Effekte beeinflussten somit auch das erzielte Nettoergebnis. Dies lag im zweiten Quartal 2022 bei -251 Millionen Euro (Q2 2021: 545 Millionen Euro für fortgeführte und nicht fortgeführte Aktivitäten). Der bereinigteFreeCashflow lag bei -687 Millionen Euro (Q2 2021: 302 Millionen Euro für fortgeführte und nicht fortgeführte Aktivitäten).

Continental hält am Ausblick auf das laufende Geschäftsjahr fest

„Der aktuelle Gegenwind ist orkanartig und wird kurzfristig nicht abflauen. In diesem Umfeld haben wir uns gut behauptet und unsere Widerstandskraft erhöht. Mit dem aktuellen Ergebnis sind wir nicht zufrieden – auch wenn wir es so erwartet hatten. Für das zweite Halbjahr sind wir hingegen zuversichtlich. So rechnen wir mit einer steigenden Automobilproduktion. Zudem greifen unsere Maßnahmen zur Verbesserung des Ergebnisses. Wir halten daher an unserem Ausblick auf das laufende Geschäftsjahr fest“, sagte Katja Dürrfeld, Finanzvorständin von Continental. Im zweiten Halbjahr rechnet Continental mit einer Stabilisierung der weltweiten Lieferketten, einer leichten Verbesserung der Verfügbarkeit von Halbleitern sowie weiterhin einer stabilen Energieversorgung in Europa und insbesondere in Deutschland.

Insgesamt erwartet Continental für das Gesamtjahr unverändert einen Konzernumsatz von rund 38,3 bis 40,1 Milliarden Euro sowie eine bereinigte EBIT-Marge zwischen rund 4,7 und 5,7 Prozent. Hierbei sind zusätzliche Kosten in Höhe von 3,5 Milliarden Euro aufgrund der massiven Preissteigerungen für Rohmaterialen, Vorprodukte, Energie und Logistik berücksichtigt. So haben sich zum Beispiel die Frachtkosten für einen Standardüberseecontainer in der Spitze teilweise verachtfacht.

Um den hohen Herausforderungen zu begegnen, hat Continental zahlreiche Maßnahmen ergriffen. So zum Beispiel die Verteilung des Einkaufs auf mehrere Quellen, den Aufbau und die Haltung von Sicherheitsbeständen, eine ganzheitlichere Kontrolle der Beschaffungs- und Logistikkette im Elektronikbereich, Preisverhandlungen mit Kunden, um die gestiegenen Kosten gemeinsam zu tragen, sowie die Fokussierung auf das Geschäft mit technologisch anspruchsvollen Produkten. So nimmt beispielsweise der Anteil vom Premiumreifen am Absatz beständig zu.

Stagnierende Automobilproduktion im zweiten Quartal

In den Monaten April bis Juni 2022 lag die weltweite Automobilproduktion auf dem Niveau des vergleichsweise schwachen zweiten Quartals des Vorjahres. Damals machte sich die Halbleiterknappheit erstmals stark bemerkbar. Im zweiten Quartal 2022 war insbesondere in China die Fertigung von Pkw und leichten Nutzfahrzeugen infolge der temporären pandemiebedingten Lockdowns in vielen Städten rückläufig (5,4 Millionen Einheiten, -5,8 Prozent). Europa verzeichnete aufgrund gestörter Lieferketten ebenfalls ein schwächeres zweites Quartal (3,8 Millionen Einheiten, -5,4 Prozent). In Nordamerika lag die Produktion von Pkw und leichten Nutzfahrzeugen dagegen über der des sehr schwachen Vorjahreszeitraums (3,6 Millionen Einheiten, +11,6 Prozent). Nach vorläufigen Zahlen stagnierte die Produktion von Pkw und leichten Nutzfahrzeugen weltweit im Vergleich zum zweiten Quartal 2021 bei insgesamt 18,8 Millionen Einheiten (Q2 2021: 18,8 Millionen Einheiten).

Automotive besser als der Automobilmarkt

Die weiterhin schwache Automobilproduktion bei gleichzeitig massiv gestiegenen Kosten belastete insbesondere den Unternehmensbereich Automotive. Dennoch schnitt der Unternehmensbereich infolge der anhaltend hohen Nachfrage nach seinen Produkten sowie positiver Effekte aus den ergriffenen Maßnahmen deutlich besser ab als der Markt. Der Umsatz stieg um 13,7 Prozent auf 4,3 Milliarden Euro (Q2 2021: 3,8 Milliarden Euro). Bereinigt um den Einfluss von Wechselkurseffekten und Konsolidierungskreisveränderungen ergibt sich eine organische Umsatzentwicklung von +7,7 Prozent, während die globale Automobilproduktion stagnierte. Die bereinigte EBIT-Marge lag bei -2,3 Prozent (Q2 2021: -2,3 Prozent).

Darüber hinaus hat Continental das Auftragsvolumen weiter gesteigert. Dies beläuft sich im zweiten Quartal auf mehr als 6,0 Milliarden Euro und liegt damit rund 40 Prozent über dem Wert des Vorjahreszeitraums. Dabei verzeichnete Continental im abgelaufenen Quartal in allen fünf Automotive-Geschäftsfeldern starke Zuwächse bei den Aufträgen. Diese reichen unter anderem von Displaylösungen über modernste Systeme zur Verbindung von Autos mit dem Internet und cloudbasierte Lösungen zur Senkung des Spritverbrauchs bei Nutzfahrzeugen bis hin zu Kameras, Hochleistungsrechnern und das klassische Elektronikgeschäft.

Reifen von Continental bei Elektroautos besonders erfolgreich

Der Unternehmensbereich Tires schloss das zweite Quartal erfolgreich ab. Dabei haben insbesondere die Umsätze im Ersatzgeschäft von Pkw- und Nutzfahrzeugreifen im Vergleich zum Vorjahreszeitraum zugelegt. Bei einem Umsatz von 3,4 Milliarden Euro (Q2 2021: 2,9 Milliarden Euro, +17,1 Prozent) wurde eine bereinigte EBIT-Marge von 13,8 Prozent erreicht (Q2 2021: 17,8 Prozent).

Speziell das Segment der Elektrofahrzeuge bringen Reifen von Continental ins Rollen. Für bereits mehr als 300 verschiedene Fahrzeugmodelle haben Reifen von Continental Freigaben in der Erstausrüstung erhalten: Sieben der zehn weltweit erfolgreichsten Hersteller von Elektrofahrzeugen vertrauen in der Erstausrüstung auf Reifen von Continental. Insgesamt liegt der Marktanteil im Segment der Elektrofahrzeuge über jenem bei Autos mit Verbrennungsmotor.

Zudem bringt Continental Nachhaltigkeitskomponenten mehr und mehr in Serie: Reifen, die Polyester aus recycelten PET-Flaschen enthalten, sind nun für alle Händler in Europa verfügbar. Die sogenannte ContiRe.Tex-Technologie, durch die das herkömmlich verwendete Polyester in der Karkasse der Reifen vollständig ersetzt werden kann, hat Continental bereits im April 2022 in die Serienproduktion eingeführt. Aktuell bietet der Premiumreifenhersteller drei Modelle in je fünf Dimensionen mit Polyester aus recycelten PET-Flaschen an: den PremiumContact 6, den EcoContact 6 sowie den Ganzjahresreifen AllSeasonContact.

ContiTech investiert in Nordamerika und Schweden

Der Unternehmensbereich ContiTech spürte im zweiten Quartal ebenso die gestiegenen Kosten sowie die schwächere Automobilproduktion. ContiTech erreichte einen Umsatz von 1,6 Milliarden Euro (Q2 2021: 1,5 Milliarden Euro, +8,2 Prozent) sowie eine bereinigte EBIT-Marge von 4,9 Prozent (Q2 2021: 7,9 Prozent). Positiv entwickelte sich dabei insbesondere das Industrieschlauchgeschäft. Darüber hinaus erhöhte sich der Umsatz mit Transportbändern sowie Luftfedersystemen.

Zudem baut ContiTech sein Industriegeschäft aus. In San Luis Potosí, Mexiko, wird eine neue, hochmoderne Produktionsstätte für industrielle Hydraulikschläuche errichtet. Die geplante Investition beläuft sich auf mehr als 38 Millionen Euro. Das neue Werk schafft zusätzliche Kapazitäten für vielfältige Schlauchlösungen, um den wachsenden Bedarf in Nordamerika zu decken. Hydraulikprodukte unterstützen viele Schlüsselindustrien; dazu gehören die Landwirtschaft, die Bau- und Energieindustrie, der Maschinenbau sowie der Fluidtransport in Agrar-, Bau- und vielen anderen Industriefahrzeugen. Mit dem neuen Werk entstehen rund 150 neue Arbeitsplätze. Hinzu kommt der Erwerb des Fördergurtherstellers WCCO Belting mit Sitz in Wahpeton, North Dakota, USA. Mit dieser Akquisition ergänzt ContiTech sein Kundenportfolio im Bereich Fördergurte und stärkt sein Conveying Solutions-Geschäft in der Agrarindustrie.

Des Weiteren übernimmt ContiTech das Geschäft mit Fördergurtsystemen und Serviceleistungen der NorrVulk AB mit Sitz in Gällivare, Schweden. Damit ergänzt das Technologieunternehmen sein Portfolio für den Vertrieb von Fördergurtsystemen sowie den dazugehörigen Serviceleistungen und stärkt sein Geschäft mit Industriekunden in dieser Region.

Überblick aller Materialien: Halbjahreszahlen 2022